新型コロナ対策資本性劣後ローンの活用を考えてみた!

新型コロナ対策資本性劣後ローンは

①融資額の上限は7,200万円で、既に新型コロナウイルス感染症特別貸付を利用されている方でも大丈夫です。

②業績に連動した利率や、期限一括返済

③法的倒産時には、全ての債務(償還順位が同等以下のものを除く)に劣後します。

④金融機関の資産査定上、自己資本とみなすことができる

など活用のメリットが多いです。

ここでは「新型コロナ対策資本性劣後ローン」に説明します。

この記事に関する目次

1.資本制劣後ローンとは

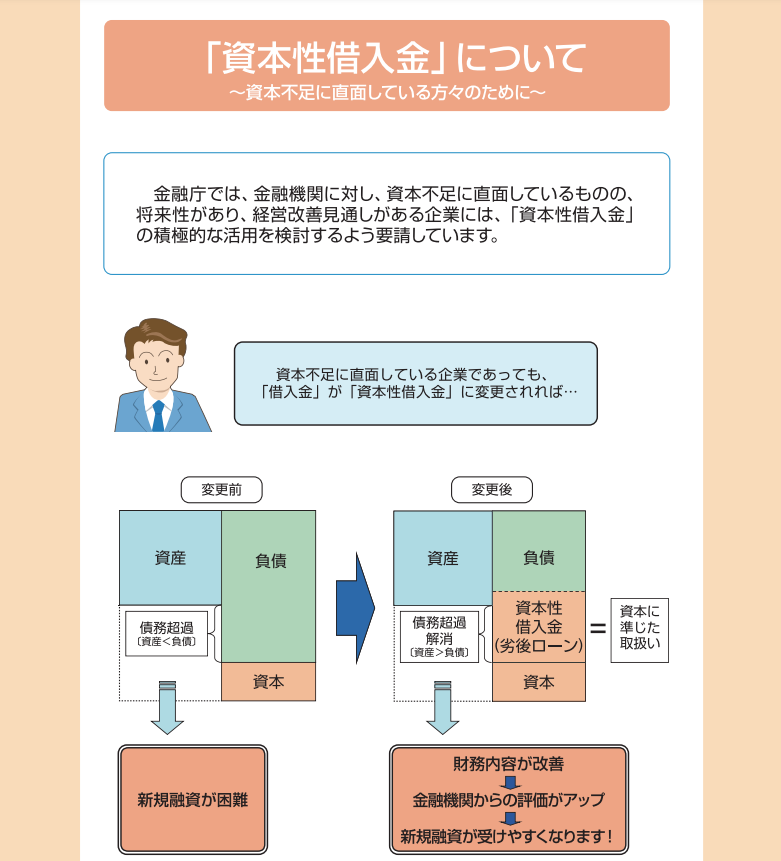

資本性劣後ローンは、法的倒産時の返済順位の劣後性により、金融機関からは資本とみなされることで財務安定化が図られ、金融機関からのご融資が受けやすくなります。

金融機関が企業の財務状況等を判断するに当たって負債ではなく資本とみなすことができる借入金のことです。

具体的にいえば、企業からみた場合、5年1ヵ月、7年、10年、15年、20年の期限付きとはいえ金融機関の資産査定上みなしで自己資本が増えることになります。

つまり返済義務はあるものの議決権なく増資を受けたのと同様の効果があり、その結果自己資本比率が向上することで金融機関からの借入がし易くなるという特徴があります。

2.資本制劣後ローンの仕組み

3.資本制劣後ローンの概要

(1)利用いただける方

新型コロナウイルス感染症の影響を受けた法人または個人企業の方であって、次のいずれかに該当する方

①J-Startupプログラムに選定された方または独立行政法人中小企業基盤整備機構が出資する投資事業有限責任組合から出資を受けた方

②中小企業活性化協議会(旧:中小企業再生支援協議会を含みます。)の支援を受けて事業の再生を行う方または独立行政法人中小企業基盤整備機構が出資する投資事業有限責任組合の関与のもとで事業の再生を行う方

③上記1および2に該当しない方であって、事業計画書を策定し、民間金融機関等による支援を受けられる等の支援体制が構築されている方

※原則として、ご融資後おおむね1年以内に民間金融機関等からの出資または融資による資金調達が見込まれることをいいます。

※民間金融機関等からの協調支援を希望しない方等である場合には、認定経営革新等支援機関(認定支援機関)の支援を受けて事業計画を策定する方が対象となります。

(2)資金使途

事業を行うために必要な設備資金および運転資金

(3)融資限度額

7,200万円(別枠)

(4)利率

ご融資後3年間は0.50%

ご融資後3年経過後は、毎年直近決算の業績に応じて、2区分の利率が適用されます。

.png)

(6)返済期間

5年1ヵ月、7年、10年、15年、20年のいずれか

(7)返済方法

期限一括返済(利息は毎月払)

(8)担保・保証人

無担保・無保証人

4.新型コロナ対策資本性劣後ローンの特徴

新型コロナ対策資本性劣後ローンは、無担保・無保証かつ期限一括償還の制度です。

新型コロナウイルス感染症により深刻な影響を受けている経済環境下、関係機関の支援を受けて事業の発展・継続を図る企業などにおいて、元本の償還負担がない超長期での安定的な資金調達が可能です。

○ 業績悪化時には利息負担が軽減されるとともに、好業績時でも、資本性資金でありながら、配当ではなく利息支払(損金)のため、キャッシュアウトの負担が軽減されます。

○ 無担保・無保証かつ返済の劣後化(期限一括償還)および金融検査上の自己資本化により、民間金融機関からの協調支援体制が得られやすくなります

5.資本性劣後ローンのメリット

【メリット①】

・資金繰りが改善されます。

特に、資本制借入金は期限一括返済、最終回の一括払いとなり、それまでの間は、利息のみの支払となります。そのため融資期間中は元金の返済負担がなく月々の資金操り負担を軽減することができ中長期的に資金繰の安定化ができます。

【メリット②】

・業績連動型の金利設定であり業況悪化時は金利が低くなります。そのため、業績悪化時には支払利息が少なくなるため金利負担の軽減を図ることができます。

①融資後3年間は0.50%。

②融資後3年経過後は毎年直近決算の業績に応じて2区分の利率が適用されます。

【メリット③】

・「資本性借入金」は資本とみなされます。そのため、自己資本の強化となり信用力の向上が図れ金融機関からの新規融資が受けやすくなります。(金融機関の資産査定上、自己資本とみなすことができます。そのため、財務体質を強化することができます。また、資本性資金でありながら、株式ではないため、既存株主の持株比率を低下させることもありません。)

【メリット④】

・原則、無担保・無保証人です。

6.資本性劣後ローンのデメリット

【デメリット①】

・期限前弁済が原則はできません。(原則として融資後5年間は期限前返済ができません)

【デメリット②】

・業績が向上した場合、金利が高くなり支払利息の負担が高くなります。

【デメリット③】

・事業計画の作成や事業の進捗確認が定期的におこなわれます。

早期に事業を回復・成長軌道に乗せるなどし収益(内部留保)を積み上げることで返済期日までにご返済資金の確保を目指す、一定の実現性のある「事業計画」の作成が必要になります。

【デメリット④】

・融資された資金が自己資本であるというわけでなく、あくまで、金融検査上(金融機関として)自己資本としてみなされるに過ぎません。借入ですので、返済はともないます。

7.自己資本としてみなせる額について

資本性劣後ローンが借入金ではなく自己資本としてみなせる額は次のとおりです

①償還期限まで5年以上有する債務については残高の100%をみなし自己資本となります。

②残存期間が5年未満となった債務については1年ごとに20%ずつみなし自己資本の割合が逓減します。

8.まとめ

資本性劣後ローンは新型コロナウイルス感染症の影響により財務的に毀損した中小企業には債務超過の場合民間金融機関は融資に対し前向きになれません。そこで、日本政策金融公庫の資本性劣後ローンを活用することで自己資本の強化(みなし資本金となります。)となり信用力の向上が図れ金融機関からの新規融資が受けやすくなります。

ただ、日本政策金融公庫は民間金融機関の融資の呼び水として資本性劣後ローンを取り組む(日本政策金融公庫は民業圧迫を嫌います。また、民間金融機関との協調であれば前向きに取り組んで貰えることが多いです。)ことを前提としていることが多いです。

なお、資本性劣後ローンの申込にあたり「新型コロナウイルス感染症対策挑戦支援資本強化特別貸付 事業計画書」の作成が前提になりますので、通常の融資申込形態と異なりますのでご注意下さい。

貸借対照表の自己資本が債務超過状況の中小企業は今後の事業運営のためにも一度検討されることをお勧めします。

資金繰りが厳しく、資金調達の準備が必要、自社に合った融資制度を知りたい、

手続きが難しそうで進める自信がないなど

元銀行員が融資獲得まで

サポートします!

- 資金繰りが厳しく、資金調達の準備をしなければ心配。

- 自分に合った融資制度を知りたい。

- 手続きはが難しそうで、自分ではなかなか進められない。

元銀行員が融資獲得まで

サポートします!

- 資金繰りが厳しく、資金調達の準備をしなければ心配。

- 自分に合った融資制度を知りたい。

- 手続きはが難しそうで、自分ではなかなか進められない。