日本政策金融公庫の国民生活事業と中小企業事業の違いを考えてみる!

日本政策金融公庫の事業には、国民一般の資金調達支援のための国民生活事業、中小企業の資金調達支援、信用保険制度のための中小企業事業、農林水産事業者の資金調達支援のための農林水産事業があります。

特に、中小企業にとって資金調達を検討するうえで国民生活事業と中小企業事業の違いとはなんでしょうか?

ここでは、日本政策金融公庫の事業のうち、国民生活事業と中小企業事業の違いを解説します。

この記事に関する目次

1.国民生活事業の業務の概要

日本政策金融公庫の国民生活事業は、地域の身近な金融機関として、小規模事業者や創業企業のための事業資金融資のほか、入学資金などを必要とする方への教育資金融資などを行っています。

創業時に中小企業が資金調達を検討するのが国民生活事業になり、比較的事業規模が小さい中小企業が対象になります。

(1)小規模事業者のための小口融資中心!

・融資先数は117万先

・1先あたりの平均融資残高は980万円と小口融資が主体。

・融資先の約8割が従業者9人以下の小規模事業者

・個人企業も多く利用

(2)創業、事業再生、事業承継などを支援!

・創業企業(創業前及び創業後1年以内)への融資は年間4万580先

・革新的な事業・事業再生を図る中小企業に対し「資本性ローン」等により支援

・事業承継を図る小規模事業者を支援

(3)海外展開支援や各種連携を行っています!

・海外展開を図る小規模事業者を支援

・ソーシャルビジネス、海外展開を支援や商工会議所・商工会、生活衛生同業組合、地域金融機関などと連携

・商工会議所・商工会、生活衛生同業組合、地域金融機関などと密接に連携

・税理士、公認会計士、中小企業診断士など認定経営革新等支援機関と連携

・地域経済の活性化等の観点から、地域金融機関と積極的に連携

・「国の教育ローン」は年間約9万件

2.国民生活事業のまとめ

国民生活事業は1先あたりの平均融資残高が1,008万円と小口融資が主体になります。

その為、創業時や事業規模が3億円~4億円未満位までの中小企業が取引できる規模の目線になるかもしれません。

また、国民生活事業の融資担当者(日本政策金融公庫では民間金融機関のように預金を集めたり投資信託を販売等をすることはありません。政府系の融資専門の会社として認識しておけば比較的簡単かもしれません。)は個人商店や大小中小企業等の審査をしています。その為、経営者にとれば会社の成長性を見て欲しいと考えても、担当者は個人商店と同一レベル感での審査になる可能性も否めないのが実状です。

![]()

3.中小企業事業の業務の概要

日本政策金融公庫の中小企業事業は、融資、信用保険などの多様な機能により、地域経済を支える中小企業・小規模事業者の成長・発展を金融面から支援をおこなっています。

特に、長期資金を専門に取り扱っており、融資の過半が期間5年超の長期資金で、すべて償還計画が立てやすい固定金利となっています。

また、中小企業事業は、民間金融機関を補完し長期資金ニーズに応えています。

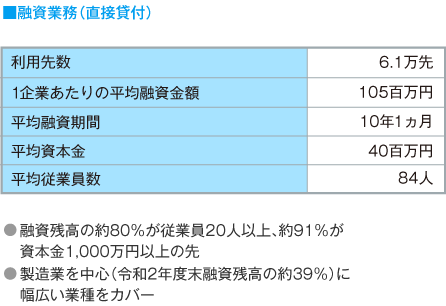

(1)融資業務は融資金額が大きい!

・融資先数は6.1万先

・平均融資金額約105百万円

・平均融資期間10年1ヶ月

・平均資本金40百万円(従業員84人)

中小企業事業では、長期資金を専門に取り扱っており中小企業事業の振興に必要な資金であって、長期固定金利の事業資金を安定的に供給することにより、民間金融機関による資金供給を補完しています。

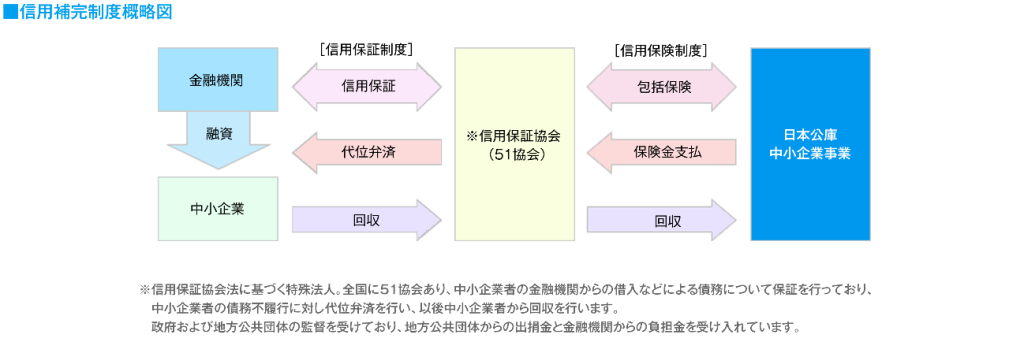

(2)信用保険業務により中小企業を支援!

中小企業・小規模事業者の資金の調達を支援するため、信用保証協会が行う中小企業・小規模事業者の借入などに係る債務の保証についての保険の引受けなどを行っています。

(3)証券化支援業務による支援!

中小企業者への無担保資金の供給の円滑化を図るため、民間金融機関等による証券化手法を活用した取組みを支援しています。

(4)その他

①特別貸付の推進

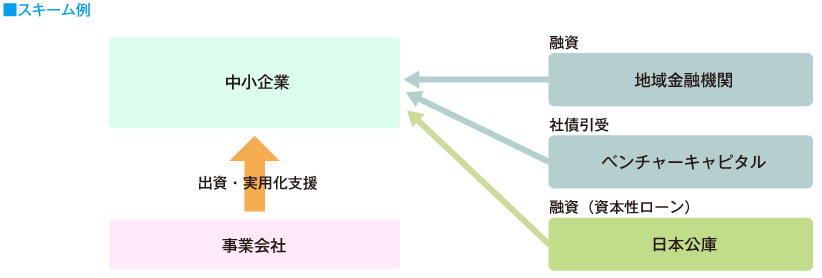

②新事業支援

③海外展開支援

④事業再生に向けた取組み支援

新事業の取組みに必要な安定資金の確保と同時に、財務体質の強化を図ることができる「挑戦支援資本強化特例制度(資本性ローン)」を適用した支援も行っています。本特例による債務の一部は、金融検査上自己資本とみなすことができ、民間金融機関との協調融資の「呼び水」効果が見込まれています。

⑤事業承継への取組み支援

⑥民間金融機関との連携

4.中小企業事業のまとめ

日本政策金融公庫の中小企業事業は、下記のような傾向があります。

①メイン金融機関になりたがらない

②メイン金融機関へ日本政策金融公庫が融資を行う旨の連絡と、今後メイン銀行がどのように対応していくのかの確認があります。

※確認方法は、メイン銀行担当者への電話連絡が多いです。

③民間金融機関との協調融資を好みます。

※民間金融機関主導で日本政策金融公庫との協調融資は比較的積極的に取り組んで貰えます。

④1回の融資ロットが国民生活事業の融資額に比べて大きいです。

※融資最低ロットがあります。

![]()

5.国民生活事業と中小企業事業の違い

日本政策金融公庫の国民生活事業と中小企業事業の違いは、事業が赤字でも事業自体に見込があれば追加融資を検討してくれるかどうかかもしれません。

特に中小企業事業は、赤字の運転資金を検討して貰えたり、事業は成長過程で赤字、債務超過であるが自己資本を強化することによって信用の向上が可能になるので資本制ローンを検討して貰えたりと多方面から中小企業の財務面での支援をして貰えるケースが多いです。

一方、国民生活事業は融資に対する融資額も少額、融資対象企業も多種多様である為、中小企業事業ほど踏み込んだ対応をして貰えないケースがあります。

6.国民生活事業宛て借入を申込んだ場合のメリットとデメリット

(1)メリット

①審査(面談)は基本1回なので決着が早い

②融資審査は社長の人柄、納税状況、通帳の動きと資金使途が中心

③申込~着金までの期間が約1ヶ月程度

④インターネット経由で申込が可能

(ご参照URL:https://www.jfc.go.jp/n/service/apply.html)

⑤顧問税理士経由で申込が可能

(2)デメリット

①融資額が中小企業事業に比べて小さい

※平均は980万円(令和3年度末実績)

(ご参照URL:https://www.jfc.go.jp/n/company/national/condition.html)

7.中小企業事業宛て借入を申込んだ場合のメリットとデメリット

(1)メリット

①融資額が国民生活事業に比べ多い

※平均は105百万円(令和3年度末実績)

(ご参照URL:https://www.jfc.go.jp/n/company/sme/policy_finance.html)

②平均融資期間が10年超と長い

(2)デメリット

①審査(面談)は会社宛て来訪されるので国民生活事業より手間がかかる。

②審査上聞かれることや提出資料は国民生活事業より多くなります。

③申込~着金までの期間が約2ヶ月程度は掛かります。

④融資対応額は3,000万円~5,000万円が最低ロットでの申込となることが多い。

⑤資金使途のたてつけや他行取引金融機関との対応状況を気にされます。

8.まとめ

今回は、日本政策金融公庫の事業のうち、国民生活事業と中小企業事業の違いを解説しました。

中小企業の経営者が自分の会社はどちらの日本政策金融公庫に相談に行くのかを知る上で平均融資額や従業員数の違いなど、自社の規模に照らし合わせて参考にして下さい。

資金繰りが厳しく、資金調達の準備が必要、自社に合った融資制度を知りたい、

手続きが難しそうで進める自信がないなど

元銀行員が融資獲得まで

サポートします!

- 資金繰りが厳しく、資金調達の準備をしなければ心配。

- 自分に合った融資制度を知りたい。

- 手続きはが難しそうで、自分ではなかなか進められない。

元銀行員が融資獲得まで

サポートします!

- 資金繰りが厳しく、資金調達の準備をしなければ心配。

- 自分に合った融資制度を知りたい。

- 手続きはが難しそうで、自分ではなかなか進められない。